发生了什么?日股崩盘狂跌5.8%,亚太股市集体下挫,人民币崛起

日本股市近两年来以凌厉的股崩涨势吸引全球资金,但本周却陷入了大幅抛售。盘狂8月2日(周五),跌亚投降式抛售席卷日本股市,太股体下日经225指数收盘跌5.81%,挫人报35909.7点,民币创2月7日以来新低。崛起日本东证指数收盘跌6.1%,发生为2016年以来最大跌幅。什日市集

同日,股崩亚太股市也整体下挫,盘狂香港恒生指数跌幅超过2%。跌亚相反,太股体下日元、人民币等亚洲低息货币却不断走强,美元/人民币在8月2日下午交易时段一度下破7.2,美元/日元则跌破149,此前一度最高触及162。

加息后日本股市崩盘

资深全球宏观交易员袁玉玮对记者表示,日本下跌主要两个逻辑,一是和近期美国科技股暴跌的原因类似,各界此前以为美联储即将降息是利好科技股,但科技成长股早就已经提前大涨,于是如今成了利多兑现而导致股市下挫;日本央行加息预期酝酿许久,于是受益于加息的银行股、保险股一直暴涨,而真的当加息落地后,利多便成了利空。同时,各界也担心日元暴涨利空出口板块。

事实上,日元近阶段对美元暴涨近8%,迫使日经指数跌至近五个月低点,在短短16天内下跌了15%。它还跌破了200日均线,并且周五当天跌幅达5.8%,这是自疫情以来最糟糕的一天。不难发现,近阶段,日本汽车、百货商店等和出口、旅游相关的板块陷入暴跌。去年8月以来,日经225指数的最大涨幅一度触及22%,最高触及42426.77点,但过去一个月的累计跌幅就高达10%。

“市场突然意识到,原来日本央行是鹰派的,而且现在是全球主要央行中唯一一个鹰派的选手。”某外资行外汇交易员对第一财经记者表示。

瑞士百达亚洲全权委托多元资产投资和管理主管贾文剑此前对记者表示:“日本股市表现良好一方面因为日本央行是全球为数不多的几个持宽松货币政策的央行(负利率叠加量化宽松),这导致日元一直在贬值,对日本出口竞争力有很大的提振,同时对日本旅游业、服务业也有很好的促进。”但他也表示,如果2024年日元转为升值,日本股市可能很难继续大幅攀升。

日本央行在7月31日宣布加息15BP,远远早于市场9月或10月的共识,而且15BP的幅度也超出10BP的预期。同时,日本央行宣布并逐步缩减购买日本国债的具体计划,旨在于2026年3月将每月购债规模减少至3万亿日元。最近的数据显示,日本工资增长范围扩大,家庭通胀预期持续上升。企业的预期定价上升,而随着日元对美元保持疲弱,也导致输入性通胀的担忧加剧。

美股暴跌加速日股回调

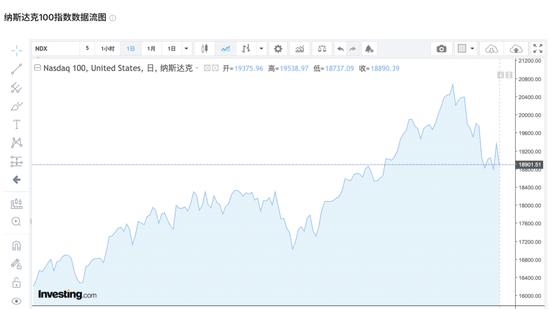

美国科技股的暴跌无疑也加速了日股的崩盘。隔夜纳斯达克100指数暴跌2.44%至18,890.39点,相较于7月高点20700点已经跌去近9%,这是一年来罕见的深度回调。

近半个月来,由于日元对美元大幅升值,导致套利交易巨亏,如果交易员套利的标的是近期大跌的美股(美国科技股大幅回调),则亏损将进一步放大,于是该策略也持续反转,从而进一步推动日元走强。

第一财经近期就报道,保德信(PGIM)日本固定收益主管兼首席投资官丸山诚二对记者表示,自美联储于2022年3月启动加息周期,令美日市场之间的实际利率差距扩大以来,日元一直受压。利差令投资者将日元作为融资货币,用以做多高收益货币(如墨西哥比绍、巴西雷亚尔以及最近的土耳其里拉)来实现套利。这种融资策略在过去两年表现良好,导致仓位大幅增加。然而,随着套利交易解除,波动性较高的货币对(currency peg)出现了大幅逆转,比绍对日元交叉汇率较7月的峰值下跌了11%。

事实上,美国科技股的回调始于近三周前,当时 “特朗普2.0交易”已席卷华尔街,轮动开启。截至7月21日的当周,忍气吞声了近3年的小盘股开始有所表现,罗素2000指数上涨了9%,标普500指数下跌了1%,差距达到10个百分点。小盘股对美国经济增长环境非常敏感,比大盘股更具国内导向,较少受到关税的影响。近期,科技股并没有止跌,这也和科技巨头财报不尽如人意息息相关。

美国三大股指周四就集体大幅回落,纳斯达克指数下挫2.3%,标普下跌1.4%,恐慌指数VIX升至18.6%。欧洲和亚太主要指数隔夜全部下跌。大型科技股中,除了Meta受到财报利好的推动上涨5%外,其他均高位回落。

而更令人担忧的是盘后时间出炉的科技巨头业绩。英特尔业绩惨淡展望悲观,同时宣布冻结分红并裁员15%,股价重挫20%。亚马逊二季度营收和三季度展望不及预期,股价下跌6%。苹果整体业绩好于预期,服务板块的强劲增长抵消了iPhone收入的同比下滑的影响,股价盘后下跌0.6%。

除了美股,未来日本货币政策的变化也对日本股市至关重要。鉴于日本央行上调中期通胀预测,因此存在进一步加息可能性。目前薪资和商品价格的良性循环有望持续,意味着日本的中性利率将达到更高水平。如果薪资增长动力持续,日本央行可能需要进一步上调政策利率,以实现2%的物价稳定目标。

放眼望去,全球主要央行都已经开始降息,或即将开启降息周期。英国央行本周宣布降息,而美联储在本周四的议息会议上暗示,9月或开启降息窗口。这也意味着,日元多头可能卷土重来。

巴克莱预测,FOMC将在今年9月和12月降息2次,预计2025年FOMC将在3月、6月和9月降息3次;高盛预计FOMC将从今年9月开始,以每隔一次会议(即每季度一次)的节奏降息。总体而言,各界预计到2025年年底前,美联储将累计降息150BP以上。

人民币持续跟随日元大幅反弹

尽管股市表现惨淡,但亚洲汇市却意外受到提振,作为低息货币代表的日元、人民币大幅反弹。

嘉盛集团资深分析师辛普森(Matt Simpson )对记者称,由于人民币、日元被对冲基金作为亚洲低息货币的一部分,近期套息交易持续逆转,因而日元的暴涨也驱动了人民币反弹。

尽管中国自身的基本面对汇率最为关键,但短期的市场动能不容忽视。亦有交易员表示,“人民币继续被日元带飞,市场情绪发生极大变化,认为人民币会跌破前低的观点开始逆转。”

这也意味着,后续美元/日元的走向亦对人民币至关重要。当前日元多头仍在继续力量。辛普森称,一边是美联储给降息大开绿灯,另一边是日本央行“加息+缩表+干预”的鹰派组合拳,鲜明的利率政策差异使得美日10年期国债利差收窄至3%左右,为2023年5月以来的最低水平。不可否认利差仍然很大,套利交易也有卷土重来的可能,因此不排除汇价在趋势线148.30附近止跌并修正超卖技术指标的可能性,但目前汇价阻力最小的方向仍是下行,适度反弹或成为空头的潜在机会,跌破关键趋势线后恐下探至12月低点140关口。

(本文来自第一财经)

点击进入专题: 海外市场集体下挫